نحوه محاسبه مالیات بر درآمد اشخاص حقیقی (مشاغل) برای عملکرد ۹۹ + مثال

همراهان همیشگی دکتر حساب سلام. روز و روزگار بر شما خوش. مودیان مالیاتی هر ساله تا پایان خرداد ماه برای ارائه اظهارنامه عملکرد اشخاص حقیقی فرصت دارند. در این مقاله قصد داریم شما را با نحوه محاسبه مالیات بر درآمد اشخاص حقیقی (مشاغل) آشنا نماییم. اما قبل از آن بد نیست کمی در خصوص تکالیف مالیاتی مودیان اشخاص حقیقی و چرایی انجام این تکالیف بدانیم. با ما همراه باشید.

فهرست مطالب

۱ تکالیف مالیاتی مودیان اشخاص حقیقی

۲ چرا باید تکالیف مالیاتی را انجام دهیم؟

۳ نکات قابل توجه در محاسبه مالیات بر درآمد اشخاص حقیقی (مشاغل)

۴ جدول نرخ مالیات بر درآمد اشخاص حقیقی برای سال ۹۹

۶ مبنای محاسبه مالیات بر درآمد اشخاص حقیقی (مشاغل)

۷ چند مثال از محاسبه مالیات بر درآمد اشخاص حقیقی

۸ جریمه عدم تسلیم اظهارنامه اشخاص حقیقی در مهلت مقرر

تکالیف مالیاتی مودیان اشخاص حقیقی

هر کسب و کار از ابتدای راهاندازی موظف به انجام برخی تکالیف مالیاتی است. این تکالیف به ترتیب زیر دستهبندی میشوند:

معرفی کسب و کار به سازمان امور مالیاتی

کلیه صاحبان مشاغل موظفند ظرف مدت ۴ ماه از تاریخ شروع فعالیت، مراتب را کتباً به اداره امور مالیاتی حوزه فعالیت خود اعلام نمایند. (تبصره ۳ ماده ۱۷۷ ق.م.م)

نگهداری دفاتر و اسناد و مدارک معاملات

اشخاص حقیقی صاحبان مشاغل موظفند دفاتر و یا اسناد و مدارک مربوط به معاملات خود را نگهداری و تا پنج سال پس از تسلیم اظهارنامه بایگانی نمایند. (ماده ۹۵ ق.م.م)

ارائه اظهارنامه مالیاتی و پرداخت مالیات

مودیان صاحبان مشاغل مکلفند حداکثر ۳ ماه پس از پایان سال مالی در خرداد ماه هر سال، اظهارنامه عملکرد سالیانه خود را بر اساس دفاتر و اسناد و مدارک معتبر تنظیم و به سازمان امور مالیاتی تسلیم نمایند. پس از تشخیص مالیات متعلق نسبت به پرداخت آن اقدام نمایند. (ماده ۹۳ و ۹۵ ق.م.م)

ارائه اظهارنامه ارزش افزوده و پرداخت مالیات متعلق

مودیان مالیاتی مشمول مالیات بر ارزش افزوده موظفند حداکثر تا ۱۵ روز پس از پایان هر فصل اظهارنامه ارزش افزوده خود را تسلیم نمایند؛ تسلیم ارزش افزوده از طریق سامانه یکپارچه مالیات بر ارزش افزوده به آدرس evat.ir انجام میگیرد. )قانون مالیات بر ارزش افزوده)

ارائه صورت معاملات فصلی

مودیان مالیاتی مشمول این قانون موظفند یک ماه و نیم پس از پایان هر فصل، صورت کلیه معاملات خود را به سازمان امور مالیاتی ارائه نمایند. (ماده ۱۶۹ ق.م.م) این مودیان عبارتند از:

- مشاغل گروه اول

- مودیانی که مشمول قانون مالیات بر ارزش افزوده هستند

نکته: در کلیه موارد فوق، اشخاق حقوقی نیز مکلف به انجام تکلیف هستند؛ اما تمرکز ما در این مقاله بر اشخاص حقیقی و موارد مرتبط به آنها است.

چرا باید تکالیف مالیاتی را انجام دهیم؟

از نظر قانونی کلیه مودیان به منظور رسمیت بخشیدن به فعالیت اقتصادی خود، مکلف به انجام تکالیف مالیاتی هستند. پس اگر شخصا نسبت به انجام آن اقدام نکنند، بازرسان و کارشناسان سازمان بر اساس مستندات موجود اقدامات لازم را انجام خواهند داد؛ در نتیجه مودی موظف به پرداخت مالیات متعلق به علاوه جرایم عدم انجام تکالیف خواهد بود.

از سویی انجام تکالیف قانونی در مهلت مقرر، به منزله فشردن دست دوستی و اتحاد با سازمان امور مالیاتی است؛ سازمان نیز هر کجا نیاز باشد بر اساس تسهیلات و امتیازات ارائه شده، دوستان و متحدانش را حمایت خواهد کرد.

نکات قابل توجه در محاسبه مالیات بر درآمد اشخاص حقیقی (مشاغل)

محاسبه مالیات بر درآمد کسب و کارها تابع برخی عوامل است که در ادامه آنها را برای شما شرح میدهیم:

گروه بندی مشاغل

اولین عامل در محاسبه مالیات بر درآمد اشخاص حقیقی، گروه شغلی است که کسب و کار آنها متعلق به آن است. سازمان امور مالیاتی، اشخاص حقیقی صاحبان مشاغل را به سه دسته تقسیم میکند:

گروه اول

۱- مودیانی که درآمد ابرازی آنها در اظهارنامه دو سال قبل یا آخرین درآمد قطعی شده آنها تا پایان دی ماه سال قبل، بیش از ۵۵ میلیارد ریال باشد

۲- در یکی از گروههای زیر قرار داشته باشد:

- دارندگان کارت بازرگانی (واردکنندگان و صادرکنندگان)

- صاحبان کارخانهها و واحدهای تولیدی و بهرهبرداران معادن دارای جواز تأسیس و پروانه بهرهبرداری از وزارتخانه ذیربط

- صاحبان هتلهای سه ستاره و بالاتر

- صاحبان بیمارستانها، زایشگاهها و کلینیکهای تخصصی

- صاحبان مشاغل صرافی

- فروشگاههای زنجیرهای دارای مجوز فعالیت از وزارتخانه ذیربط

- صاحبان موسسات حسابرسی، حسابداری و دفترداری، خدمات مالی و ارائهدهندگان خدمات مدیریتی، مشاورهای، انفورماتیک و طراحی سیستم

- صاحبان موسسات حمل و نقل موتوری، زمینی، دریایی و هوایی اعم از مسافری و یا باربری

گروه دوم

مودیانی که درآمد ابرازی آنها در اظهارنامه دو سال قبل یا آخرین درآمد قطعی شده آنها تا پایان دی ماه سال قبل، بین ۱۸ تا ۵۵ میلیارد ریال باشد

گروه سوم

مودیانی که در گروههای اول و دوم نباشد.

برای اطلاع از گروه بندی مودیان مالیاتی و نکات مربوط به آن، مطلب “آشنایی با جدیدترین گروه بندی مودیان صاحبان مشاغل” را مطالعه نمایید.

معافیت های قانونی

سازمان امور مالیاتی به منظور حمایت از کسب و کارها، سالانه تسهیلات و معافیتهایی را در نظر گرفته است. در ادامه شما را با این معافیتها آشنا میکنیم.

معافیت ماده ۱۰۱ قانون مالیات های مستقیم

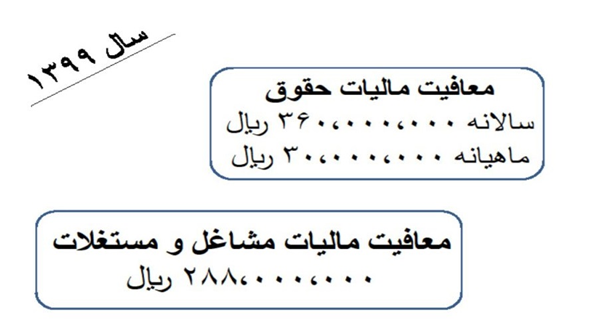

بر اساس بودجهبندی سالیانه کل کشور، سقف معافیت مالیاتی صاحبان مشاغل موضوع ماده ۱۰۱ ق.م.م برای عملکرد سال ۹۹، برابر با ۲۸۸,۰۰۰,۰۰۰ ریال است.

نکته: در مشاغل مشارکتی (اعم از مشارکت قهری یا اختیاری)، شرکا میتوانند حداکثر از دو معافیت استفاده کنند؛ حتی اگر تعدادشان بیشتر از ۲ نفر باشد. سپس مبلغ معافیت بهطور مساوی بین کلیه شرکا تقسیم میشود و باقیمانده سهم هر شریک جداگانه مشمول مالیات خواهد بود. اما شرکایی که با هم رابطه زوجیت دارند از لحاظ استفاده از معافیت در حکم یک شریک تلقی و معافیت مقرر به زوج اعطا میگردد. (تبصره ۱ ماده ۱۰۱ ق.م.م)

تفاوت معافیت مالیات حقوق و معافیت مالیاتی صاحبان مشاغل

میزان معافیت مالیات حقوق (موضوع ماده ۸۴) با سقف معافیت مالیاتی صاحبان مشاغل (موضوع ماده ۱۰۱) متفاوت است. برای عملکرد سال ۹۹، میزان معافیت مالیات حقوق برابر با ۳۶۰,۰۰۰,۰۰۰ ريال است؛ در صورتی که سقف معافیت مالیاتی صاحبان مشاغل برابر با ۲۸۸,۰۰۰,۰۰۰ ريال است.

به عبارت دیگر، اگر مبلغ درآمد خالص مودی (کل درآمد پس از کسر هزینههای قابل قبول) کوچکتر یا برابر با ۲۸۸,۰۰۰,۰۰۰ ريال باشد، مودی از پرداخت مالیات بر درآمد معاف خواهد بود.

معافیت تبصره ماده ۱۰۰

اگر میزان درآمد (فروش و خدمات) سالانه اشخاص حقیقی حداکثر چهل و پنج برابر موضوع ماده ۸۴ ق.م.م باشد، مالیات مودیان مذکور به صورت مقطوع تعیین و وصول میشود. سقف استفاده از تسهیلات تبصره ماده ۱۰۰ برای عملکرد سال ۹۹ برابر با ۱۶,۲۰۰,۰۰۰,۰۰۰ ريال است. بنابراین مودیانی که درآمد آنان حداکثر برابر با مبلغ فوق باشد میتوانند از مالیات مقطوع استفاده کنند؛ همچنین از انجام بخشی از تکالیف قانونی از قبیل نگهداری اسناد و مدارک موضوع این قانون و ارائه اظهارنامه مالیاتی معاف میشوند.

بخشودگی ۵ درصدی برای واحدهای صنفی یا تولیدی با درآمد کمتر از ۱۰۰ میلیون تومان

سازمان امور مالیاتی بر اساس بخشنامه ۲۰۰/۱۴۰۰/۱۶ مورخ ۸/۳/۱۴۰۰، برای برخی مودیان یک معافیت ویژه در نظر گرفته است؛ به این صورت که

- کلیه واحدهای صنفی و واحدهای تولیدی (اعم از تولید، تولید کارمزدی، فروش ضایعات، فروش محصولات مازاد بر پروانه بهرهبرداری یا مجوز) که درآمد مشمول مالیات آنها کمتر از ۱,۰۰۰,۰۰۰,۰۰۰ ريال باشد

برای عملکرد سال ۹۹ مشمول بخشودگی به میزان ۵ واحد درصد از نرخهای ماده ۱۳۱ (و نرخهای ماده ۱۰۵ برای اشخاص حقوقی) خواهند بود؛ حتی اگر پروانه یا جواز کسب نداشته باشند.

جدول نرخ مالیات بر درآمد اشخاص حقیقی برای سال ۹۹

مالیات بر درآمد صاحبان مشاغل بر اساس نرخهای ماده ۱۳۱ ق.م.م تعیین میشود. به این ترتیب و با اعمال سقف معافیت برای عملکرد سال ۹۹، نرخ پرداخت مالیات برای عملکرد سال ۹۹ به صورت زیر خواهد بود:

هزینههای قابل قبول مالیاتی – کل درآمد حاصل از فروش = درآمد خالص

| حداقل درآمد خالص (ريال) | حداکثر درآمد خالص (ريال) | نرخ مالیات بر درآمد | |

| درآمد خالص مشمول معافیت مشاغل | ۰ | ۲۸۸,۰۰۰,۰۰۰ | ۰% |

| درآمد خالص مشمول مالیات پس از کسر معافیت مشاغل | ۰ | تا ۵۰۰,۰۰۰,۰۰۰ | ۱۵% |

| مازاد بر ۵۰۰,۰۰۰,۰۰۰ | تا ۱,۰۰۰,۰۰۰,۰۰۰ | ۲۰% | |

| مازاد بر ۱,۰۰۰,۰۰۰,۰۰۰ | بیش از آن | ۲۵% |

پاداش اظهار صادقانه

به ازای هر ۱۰% افزایش درآمد ابرازی نسبت به درآمد سال گذشته، از یک واحد درصد تا ۵ واحد درصد از نرخهای جدول فوق کاسته میشود. شرط برخورداری از این پاداش عبارت است از:

- تصفیه بدهی مالیاتی سال گذشته

- تسلیم اظهارنامه در مهلت اعلام شده از سوی امور مالیاتی

مبنای محاسبه مالیات بر درآمد اشخاص حقیقی (مشاغل)

میزان مالیات بر درآمد اشخاص حقیقی صاحبان مشاغل برابر است با: درصدی از کل درآمد حاصل از فروش کالا و یا خدمات، پس از کسر هزینههای قابل قبول سازمان مالیاتی (ماده ۱۴۸ ق.م.م) است.

چند مثال از محاسبه مالیات بر درآمد اشخاص حقیقی

در ادامه برای آشنایی بیشتر با نحوه محاسبه مالیات اشخاص حقیقی، دو مثال عددی مطرح میکنیم؛ مثال اول محاسبه مالیات یک اظهارنامه انفرادی و مثال دوم محاسبه مالیات برای یک اظهارنامه مشارکتی است.

مثال اول

فرض کنید فردی که در گروه سوم مالیاتی قرار دارد، در سال ۹۹ درآمدی معادل ۱۳,۰۰۰,۰۰۰,۰۰۰ ریال داشته باشد؛ اگر هزینههای قابل قبول مالیاتی او برابر با ۱۱,۶۵۰,۰۰۰,۰۰۰ ريال باشد، میزان مالیات قابل پرداخت او را محاسبه نمایید. سقف معافیت مالیاتی مشاغل در بودجه کشور در سال ۹۹ مبلغ ۲۸۸,۰۰۰,۰۰۰ ریال.

- درآمد خالص این فرد برابر است با:

۱,۳۵۰،۰۰۰،۰۰۰ = ۱۱,۶۵۰,۰۰۰,۰۰۰ – ۱۳,۰۰۰,۰۰۰,۰۰۰

- درآمد مشمول مالیات (پس از کسر معافیت)

۱,۰۶۲،۰۰۰،۰۰۰ = ۲۸۸،۰۰۰،۰۰۰ – ۱,۳۵۰,۰۰۰,۰۰۰

روش اول تعیین مالیات

- مالیات مشمول طبقه دوم ماده ۱۳۱

۷۵،۰۰۰،۰۰۰ = ۱۵% * ۵۰۰،۰۰۰،۰۰۰

- مالیات مشمول طبقه سوم ماده ۱۳۱

۱۰۰,۰۰۰,۰۰۰ = ۲۰% * ۵۰۰,۰۰۰,۰۰۰

- مالیات مشمول طبقه چهارم ماده ۱۳۱

۶۲,۰۰۰,۰۰۰ = ۱,۰۰۰,۰۰۰,۰۰۰ – ۱,۰۶۲,۰۰۰,۰۰۰

۱۵,۵۰۰,۰۰۰ = ۲۵% * ۶۲,۰۰۰,۰۰۰

- جمع کل مالیات مودی برای عملکرد سال ۹۹ (ريال)

۱۹۰,۵۰۰,۰۰۰ = ۱۵,۵۰۰,۰۰۰ + ۱۰۰,۰۰۰,۰۰۰ + ۷۵,۰۰۰,۰۰۰

روش دوم تعیین مالیات

از آنجا که این شخص در گروه سوم مالیاتی قرار دارد، همچنین درآمد حاصل از فروش او کمتر از مبلغ ۱۶,۲۰۰,۰۰۰,۰۰۰ ريال است؛ پس وی میتواند از تسهیلات تبصره ماده ۱۰۰ استفاده نماید و مشمول مالیات مقطوع گردد. در این صورت باید فرم تبصره ماده ۱۰۰ را در مهلت مقرر تکمیل و ارسال نماید.

مثال دوم

آقایان علیزاده و محمدی در یک فروشگاه به نسبت مساوی مالک هستند . اظهارنامه مالیاتی عملکرد سال ۹۹ خود را در موعد مقرر به اداره امور مالیاتی تسلیم نمودهاند. ارقام ابرازی به ریال به شرح زیر هستند:

درآمد حاصل از فروش محصولات ۲۵,۰۰۰،۰۰۰،۰۰۰

هزینه بازاریابی و تبلیغات ۱,۰۰۰،۰۰۰،۰۰۰

هزینه اجاره ۵,۰۰۰،۰۰۰،۰۰۰

مطلوب است:

الف) محاسبه درآمد مشمول مالیات قبل از کسر معافیت؟

ب) محاسبه درآمد مشمول مالیات بعد از کسر معافیت؟

ج) مالیات قابل پرداخت هر شریک چقدر است؟

- درآمد خالص دو شریک برابر است با:

۱۹,۰۰۰,۰۰۰,۰۰۰ = (۵,۰۰۰,۰۰۰,۰۰۰ + ۱,۰۰۰,۰۰۰,۰۰۰) – ۲۵,۰۰۰,۰۰۰,۰۰۰

معافیت مالیاتی مشاغل در سال ۹۹ مطابق ماده ۱۰۱ مبلغ ۲۸۸،۰۰۰،۰۰۰ ریال است. بر اساس تبصره ۱ ماده ۱۰۱ ق.م.م، شرکا از دو معافیت میتوانند استفاده نمایند.

- مبلغ کل معافیت

۵۷۶،۰۰۰،۰۰۰ = ۲ * ۲۸۸،۰۰۰،۰۰۰

- درآمد مشمول مالیات دو شریک

۱۸,۴۲۴,۰۰۰,۰۰۰ = ۵۷۶,۰۰۰,۰۰۰ – ۱۹,۰۰۰,۰۰۰,۰۰۰

- سهم درآمدی هر شریک

۹,۲۱۲,۰۰۰,۰۰۰ = ۲ ÷ ۱۸,۴۲۴,۰۰۰,۰۰۰

مالیات قابل پرداخت آقای علیزاده

- مالیات مشمول طبقه دوم ماده ۱۳۱

۷۵،۰۰۰،۰۰۰ = ۱۵% * ۵۰۰،۰۰۰،۰۰۰

- مالیات مشمول طبقه سوم ماده ۱۳۱

۱۰۰,۰۰۰,۰۰۰ = ۲۰% * ۵۰۰,۰۰۰,۰۰۰

- مالیات مشمول طبقه چهارم ماده ۱۳۱

۸,۲۱۲,۰۰۰,۰۰۰ = ۱,۰۰۰,۰۰۰,۰۰۰ – ۹,۲۱۲,۰۰۰,۰۰۰

۲,۰۵۳,۰۰۰,۰۰۰ = ۲۵% * ۸,۲۱۲,۰۰۰,۰۰۰

- جمع کل مالیات مودی برای عملکرد سال ۹۹ (ريال)

۲,۲۲۸,۰۰۰,۰۰۰ = ۲,۰۵۳,۰۰۰,۰۰+ ۱۰۰,۰۰۰,۰۰۰ + ۷۵,۰۰۰,۰۰۰

مالیات قابل پرداخت آقای محمدی

میزان مالیات قابل پرداخت آقای محمدی نیز برابر با مالیات قابل پرداخت آقای علیزاده است.

نکته: از مالیات قابل پرداخت، مبلغی معادل سه در هزار سهم اتاق بازرگانی است؛ همچنین مبلغی معادل یک در هزار به حساب خزانه سازمان مالیاتی واریز میشود.

جریمه عدم تسلیم اظهارنامه اشخاص حقیقی در مهلت مقرر

در صورتی که اشخاص حقیقی اظهارنامه خود را در مهلت مقرر تسلیم نکنند، باید ۳۰% از مالیات قطعی شده را به عنوان جریمه بپردازند؛ این جریمه غیرقابل بخشش است. همچنین اگر مودی اظهارنامه خود را برای سه سال متوالی تسلیم ننماید، مشمول مجازات از حبس تا محکومیت نقدی خواهد بود. (ماده ۱۹۲ ق.م.م)